【超初心者向け】リバランスとは?年1回の見直しでリスクを抑える方法

「最近ようやく投資信託を始めたんですけど、“リバランス”ってよく聞くんです。正直、何をどうすればいいのかよくわからなくて……。」

「とても良い質問だね。リバランスは、投資を続けるうえで“リスクをコントロールする重要なステップ”なんだ。難しそうに聞こえるけど、実は年に1回チェックするだけでも大きな効果があるんだよ。」

「年に1回でいいの? それならできそう!」

「今回は“リバランスとは何か”“なぜ必要なのか”“どうやってやるのか”を、初心者の方にもわかりやすく解説していくね。」

【超初心者向け】リバランスとは?年1回の見直しでリスクを抑える方法

目次

リバランスの基礎と実践ステップ

■ リバランスとは?

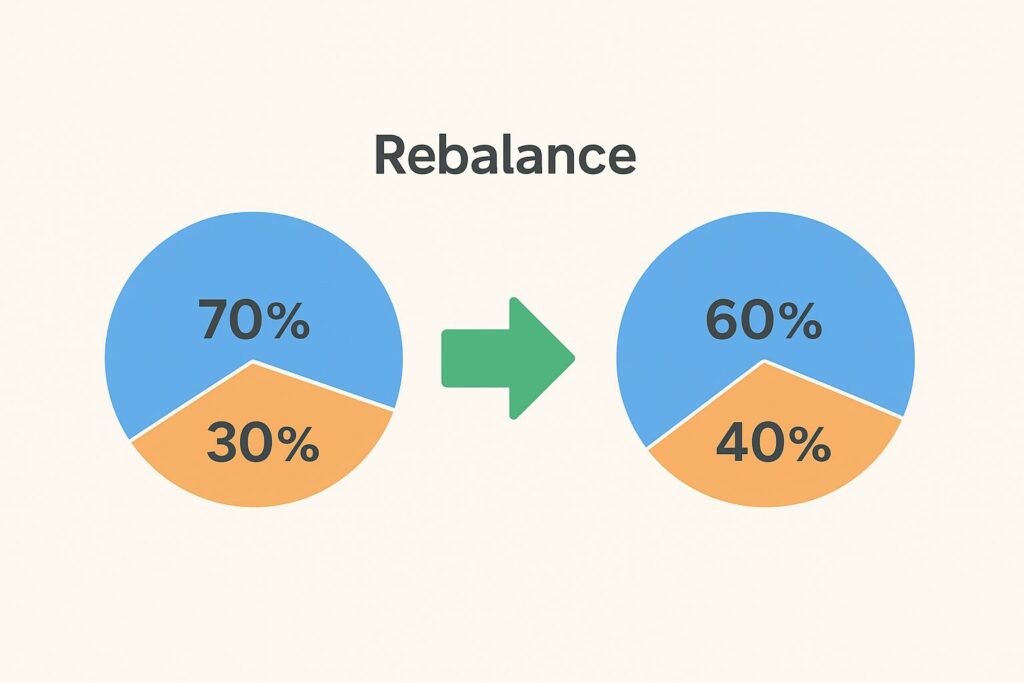

リバランスとは、最初に決めた資産配分(アセットアロケーション)を定期的に元に戻すことを指します。

たとえば、株式70%・債券30%で始めたのに、株式が好調で80%まで増えた場合——。

放置するとリスクが上がってしまいます。

そこで、一部の株式を売却し、債券を買い増すことで元の「70:30」に戻す。これがリバランスです。

■ なぜリバランスが必要なのか?

投資を続けるうちに、運用成績の差によって資産配分が崩れていきます。

リバランスを行うことで以下のメリットがあります。

- ✅ リスクを一定に保てる(値動きが大きい資産の比率を調整)

- ✅ 利益を確定しやすい(上がった資産を一部売る=利益確定)

- ✅ 安くなった資産を買える(下がった資産を買い増し=逆張り効果)

つまり、リバランスは「守りながら増やす」ためのメンテナンス作業なのです。

実践ステップ:リバランスのやり方

ステップ①:基準となる配分を決める

まず、最初に目標の資産配分(例:株70%、債券30%)を決めます。

これは「自分のリスク許容度」に合わせることが大切です。

ステップ②:年に1回、資産割合をチェック

1年ごとに運用資産を確認し、配分がずれていないか見ます。

おおよそ5%以上のズレがあればリバランスを検討。

ステップ③:ずれた部分を修正する

たとえば、株式が80%に増えていたら、株式を一部売って債券を買い増す。

もしくは、新たな積立を「債券多め」に変更する方法でもOKです。

ステップ④:自動リバランスを活用する

最近では、ロボアドバイザーや投資信託の中には自動リバランス機能があるものもあります。

手動が面倒な方にはおすすめです。

FPの視点:無理なく続ける「ゆるリバランス」

ファイナンシャルプランナーとしてのポイントは次の3つです。

- 年1回で十分

頻繁にいじるよりも、1年に1回・決算期などにまとめて見直す方が安定します。 - 売却にかかる税金・手数料にも注意

リバランスで利益確定すると課税されることがあるため、

NISAつみたて投資枠の中で行うのが理想的です。 - 目的を忘れずに

「リターンを最大化する」よりも「リスクを一定に保つ」ことが目的。

焦らず、計画的に。

まとめ:年1回のリバランスで投資を“整える”

- リバランス=崩れた配分を元に戻す作業

- 放置するとリスクが上がるので、年1回は見直し

- 自動リバランス機能のある商品を使うと手間が省ける