【超初心者向け】節税を最大化する投資の順番|FPが教える王道パターン

「投資って始めたいんですけど、NISAとかiDeCoとか色々あって…結局どれからやればいいんですか?順番が分からなくて…」

「いい質問だね。投資には“節税効果”が大きく関わってくるんだ。実は、ただ投資を始めるよりも、節税メリットを最大化できる順番で始めた方が効率的に資産を増やせるんだよ。」

「なるほど!じゃあ、その“正しい順番”っていうのを教えてっ!!」

「もちろん!今日は“超初心者向け”に、節税を最大化できる投資の王道パターンをわかりやすく解説しますね。」

【超初心者向け】節税を最大化する投資の順番|FPが教える王道パターン

目次

投資における「節税」の重要性

投資で得られる利益には、通常 20.315%の税金 がかかります。

しかし、NISAやiDeCoなどの制度を使うことで、この税金を大幅に減らすことが可能です。

節税メリットをうまく活用すれば、 同じ金額を投資しても数十万円〜数百万円の差 が将来生まれることもあります。

【王道パターン】節税を最大化する投資の順番

1. まずは「NISAつみたて投資枠」

- おすすめ理由

- 年間120万円まで非課税(新NISA制度)。

- 長期・分散・積立に特化しており、初心者でも安心。

- いつでも引き出し可能なので流動性が高い。

- FP視点

「生活防衛資金(生活費の3〜6か月分)が確保できたら、まずはNISAつみたて投資枠でコツコツ始めましょう。」

2. 余裕があれば「iDeCo(個人型確定拠出年金)」

- おすすめ理由

- 掛金がそのまま所得控除となり、毎年の所得税・住民税が節税できる。

- 利益も非課税。

- 受け取り時にも税制優遇あり。

- 注意点

- 60歳まで原則引き出せない。

- FP視点

「老後資金を確実に準備したい人や、所得税率が高い人ほどメリットが大きい制度です。」

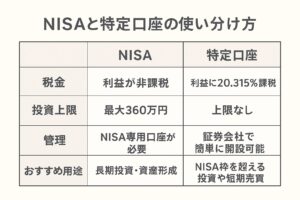

3. その後に「NISA成長投資枠」や「特定口座」

- おすすめ理由

- 成長投資枠では個別株やETFなど幅広い商品に投資できる。

- 特定口座なら自動で税金計算してくれるので手間が少ない。

- FP視点

「基本の“NISAつみたて投資枠+iDeCo”で土台を作ったうえで、余裕資金で成長投資枠や特定口座を活用するとバランスが良いです。」

投資の順番まとめ

- つみたてNISA → 基本の積立投資

- iDeCo → 節税メリットを最大化

- 成長投資枠や特定口座 → 余裕資金でリスク分散

まとめ

- 投資は「とりあえず始める」よりも「順番」が大切。

- 最優先はNISAつみたて投資枠、その次に iDeCo。

- 余裕資金は成長投資枠や特定口座に回す。

FPのアドバイス

「“節税を制する者は資産形成を制する”と言っても過言ではありません。王道パターンを意識して、効率よく資産を増やしていきましょう!」